Zum vierten Mal in Folge hat Colombus Consulting seine Studie zur Digitalisierung der Kundenbeziehungen im Schweizer Retailbanking veröffentlicht. In diesem Jahr stellt das Beratungsunternehmen fest, dass die Universalbanken erneut die Führung in Sachen Digitalisierung übernehmen und 4 der ersten 5 Plätze im Ranking 2021 belegen.

Wir haben diese Studie auf der Grundlage von Maßnahmen aus dem zweiten Quartal 2021 und einem Panel von 30 wichtigen Akteuren im Banking-Sektor erstellt:

Traditionelle Banken: Banque Migros, Credit Suisse, Crédit Agricole next bank, Neue Aargauer Bank, PostFinance, Raiffeisen, Valiant, UBS,

Kantonalbanken: Aargau, Basel, Bern, Freiburg, Genf, Graubünden, Luzern, Schwyz, St. Gallen, Thurgau, Wallis, Waadt, Zürich

Digitale Banken und Neobanken: Cler, N26, Neon, Revolut, Swissquote, Yuh, FlowBank, Fea Money, Yapeal

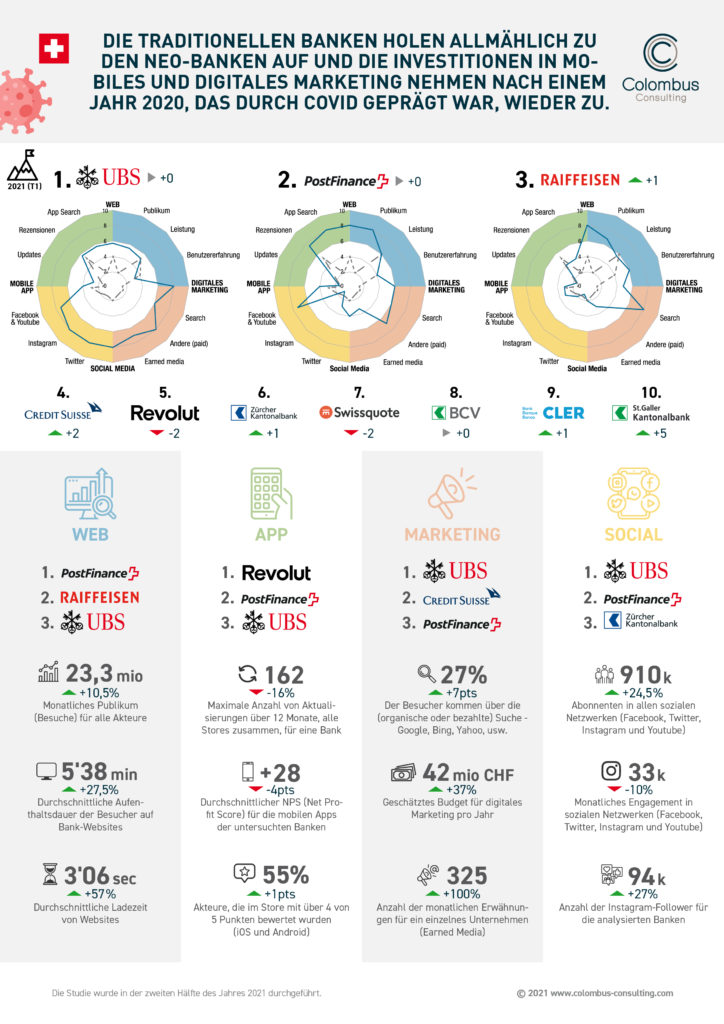

- UBS (1.) und PostFinance (2.) bestätigten ihre Spitzenposition, Raiffeisen (3.) verbesserte sich um einen Platz, Credit Suisse (4.) um zwei, während Revolut (5.) zwei Plätze verlor,

- Die Welt der mobilen Anwendungen konzentriert sich auf die Kundengewinnung und -bindung

- Die Digitalisierung der Kundenbeziehungen wird durch die Digitalisierung der gesamten Finanzwelt vorangetrieben

Verstärkter Wettbewerb in der Bankenlandschaft durch den Aufstieg der Schweizer Neo-Banken

Diese Studie zeigt, dass der Wettlauf um Digitalisierung und Marktanteile in der digitalen Welt immer wichtiger wird. Einerseits bieten die Neo-Banken dank ihrer „Plattformisierungs“-Strategie sehr attraktive Preise, Benutzerfreundlichkeit und innovative Dienstleistungen. Angesichts ihrer aggressiven Angebote kontern die Universalbanken, indem sie entweder eine eigene digitale Bank gründen (CSX mit Credit Suisse), massiv in ihre Digitalisierung investieren (UBS) oder sich mit einem digitalen Marktteilnehmer zusammentun (Bündnis von PostFinance mit Swissquote). In diesem Wettbewerbsumfeld sind Universalbanken aufgrund der Ressourcen, die sie einsetzen können, und ihres Markenimages, das ein gewisses Maß an Vertrauen garantiert, im Vorteil. Die Neo-Banken hingegen bringen neben dem Preis auch Vereinfachung und Innovation auf den Tisch: Yuh bietet an, sein Einkommen mit seinen Kunden auf der Basis eines Tokens namens Swissquoin zu teilen, der sich jeden Monat vermehrt, Revolut bietet eine Reiseversicherung an, die sich an die Bedürfnisse und die Dauer des Aufenthalts anpasst.

Die mobile Welt als neuer Wettbewerbsraum für Kundengewinnung und Kundenbindung

Der Aufstieg von UBS und der Credit Suisse in die Top Fünf deutet darauf hin, dass die Universalbanken unbedingt aufholen wollen. Revolut bleibt dank seiner Dominanz in allen analysierten Dimensionen an der Spitze, aber die Universalbanken setzen die notwendigen Mittel ein, um wieder ins Rennen zu kommen. Dennoch haben die Neo-Banken einen klaren Vorteil dank ihrer offenen Plattformarchitektur, die es ihnen ermöglicht, ihr Angebot an Funktionalitäten und Dienstleistungen schneller zu erweitern, entweder durch interne Entwicklungen oder durch Partnerschaften mit Fintechs. Schließlich scheint es klar zu sein, dass die mobilen Apps zum Schlachtfeld für die Kundengewinnung und -bindung wird. Die Einfachheit und Benutzerfreundlichkeit des Onboarding bei laufenden Transaktionen, die Vielfältigkeit der Dienste durch zahlreiche Aktualisierungen, ohne dabei die Sicherheitsdimension zu vergessen, werden die entscheidenden Elemente für den Erfolg der mobilen Apps von morgen sein.

Neues Paradigma des digitalen Finanzwesens mit einer spielerischen Umgebung

Bei der Digitalisierung der Finanzwelt geht es nicht nur um die Digitalisierung der Prozesse, die die Kundenbeziehung regeln, sondern auch um einen neuen Kontext, in dem Geld verdienen, sparen und ausgeben in einem spielerischen Umfeld neu definiert wird. Das Aufkommen der Kryptowährungen und ihre Zugänglichkeit bringen die große Mehrheit der Kunden in das Zeitalter der digitalen Finanzen. Geld wird als ein Punktesystem wahrgenommen, das je nach den getätigten Investitionen wachsen oder schrumpfen kann. In diesem neuen Umfeld hat der Kunde einen verstärkten Wunsch zu gewinnen, aber auch mehr und mehr über die finanziellen Mechanismen zu erfahren, um seine Gewinne zu optimieren. Die digitalen Innovationen der nordamerikanischen und asiatischen Pioniermärkte können auch die Schweizer Banken inspirieren: Acorns rundet die Summe der Einkäufe auf und investiert dies in ein Anlageportfolio, Qapital analysiert das Kauf- und Anlageverhalten, um Geld zu sparen, und die App der Bank of America bietet Bildungsinhalte (Hauskauf, Ruhestand, Schuldenabbau usw.). Die Banken müssen die Zukunft ihrer Digitalisierung in diesem neuen Kontext planen.

Digital Index

Colombus Consulting propose un index digital qui mesure la présence digitale et la performance des acteurs à l’aide de plus de 50 indicateurs (web, applications mobiles, réseaux sociaux et marketing digital)