Colombus Consulting veröffentlicht die vierte Ausgabe seiner Studie über die Digitalisierung der Kundenbeziehungen der Schweizer Privatbanken. Mit einem Panel von fast 30 Hauptakteuren des Sektors zeigt die Studie auch in diesem Jahr eine positive Entwicklung im digitalen Bereich, mit zahlreichen Neuerungen. Das Wachstum ist jedoch nicht mehr in allen Bereichen zu beobachten, ein Rückgang ist bei den sozialen Netzwerken zu verzeichnen. Die generative KI könnte ein Wachstumstreiber sein und die Kundenbeziehungen dynamisieren.

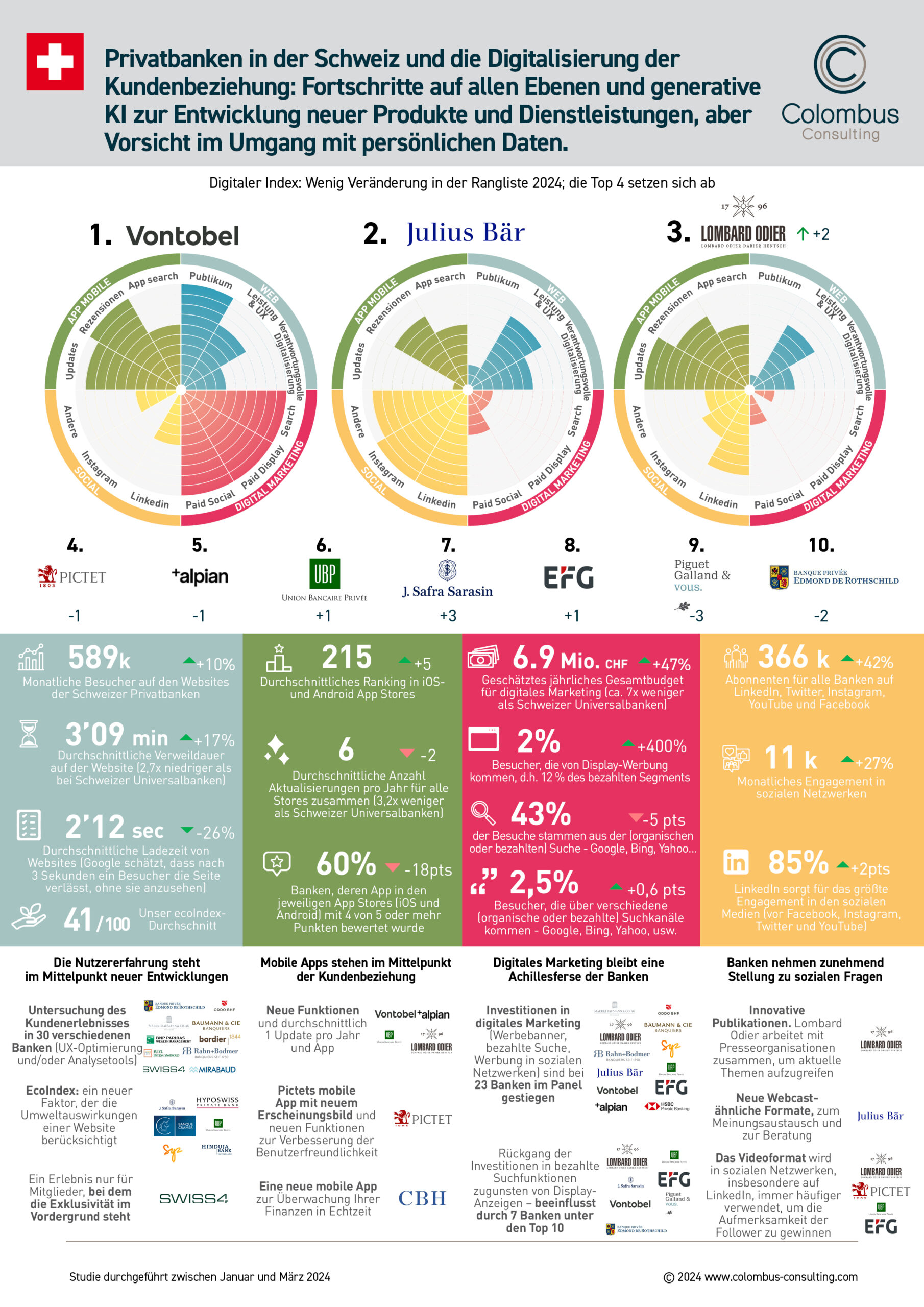

Die Rangliste 2024 bleibt weitgehend unverändert, wobei sich eine Top-4-Gruppe vom Rest des Panels abhebt

Das Quartett Vontobel, Julius Bär, Lombard Odier und Pictet dominiert auch dieses Jahr die Rangliste. Dank hoher Besucherzahlen auf ihren Webeiten profitieren sie in allen untersuchten Aspekten von einem „Schneeballeffekt“ und generieren einen natürlichen oder bezahlten Besucherstrom, der die Kunden auf ihre digitalen Plattformen (Web, Mobile, soziale Netzwerke usw.) weiterleitet. Der bemerkenswerte Aufstieg von Alpian an die Spitze des Rankings im Jahr 2023 wurde in diesem Jahr bestätigt, was den innovativen und digitalen Charakter der Bank unterstreicht.

Abgesehen von den Veränderungen in der Rangliste ist das Wachstum des Internettraffics für das gesamte Panel positiv (+10 % mit fast 590 Millionen monatlichen Besuchern), und die Leistungen der verschiedenen E-Banking-Plattformen haben sich erheblich verbessert. Dies spiegelt sich auch in einem stärkeren Engagement des Publikums wider (+17 %).

Dennoch haben die untersuchten Banken bei der Digitalisierung noch einen weiten Weg vor sich, insbesondere was die Beherrschung des digitalen Marketings und der Verwaltung mobiler Apps betrifft, wo nur langsam Fortschritte erzielt werden.

Lombard Odier und Vontobel zeichnen sich jedoch durch eine regelmässig aktualisierte und gut bewertete App aus, und neue Marktteilnehmer wie Alpian bieten moderne Funktionen wie In-App-Videoanrufe an.

Soziale Netzwerke: Eine neue Ära hat begonnen

Während die Zahl der Abonnenten in den sozialen Netzwerken im Jahr 2023 stabil blieb, verzeichnete das vergangene Jahr ein Wachstum von 32 %. Die Verlangsamung bei Facebook (+9 %) wurde durch LinkedIn (+42 %, das 77 % des gesamten Publikums der sozialen Netzwerke erreicht) mehr als wettgemacht, gefolgt von YouTube und Instagram (+20 % und +17 %). Dagegen scheint X (ehemals Twitter) nicht mehr attraktiv zu sein (+0,2 %).

Im Jahr 2024 hat das Aufkommen von Videoinhalten, in denen die Überzeugungen der Banken in Bezug auf Marktvisionen und Investitionen dargestellt werden, ein neues Publikum auf diese Medienplattformen gelockt und insgesamt waren CSR (Corporate Social Responsibility) und ESG (Environmental, Social and Governance) auch in diesem Jahr die am häufigsten behandelten Themen.

Die Studie stellt auch Kommunikationsbemühungen zu gestellschaftlichen Themen fest, insbesodere zum Sport oder zu gemeinnützigen Engagements. Obwohl diese Art der Information ein neues Publikum anspricht, erzeugt sie nur wenig Engagement und fördert nicht den Austausch mit ihren Zielgruppen.

„Das Streben nach Interaktion mit der Community wird zunehmen und die Banken dazu zwingen, neue Arten von digitalen Inhalten wie Webcasts und White Papers zu entwickeln. Diese erfordern jedoch eine strategische Positionierung, die klar und differenziert genug ist, um öffentlich geteilt zu werden“, erklärt Brewen Latimier, Manager bei Colombus Consulting Schweiz.

Digitale Verantwortung: Im Rückstand ?

In den letzten Jahren haben die Privatbanken begonnen, ESG-Kriterien zu berücksichtigen, und die nachhaltige Entwicklung ist zu einem wichtigen Aspekt der Bankprodukte, insbesondere der Fonds, geworden.

„Wir haben die digitale Verantwortung in unsere Studie aufgenommen und können eindeutig feststellen, dass die Privatbanken in diesem Bereich zu wenig investiert haben, (Durchschnittswert 41%) während andere, stärker digitalisierte Sektoren (B2C) weiter fortgeschritten sind“, fügt Jean Meneveau, Associate Director von Colombus Consulting, hinzu.

Sind die Banken endlich bereit, ihre Instrumente den Kunden zur Verfügung zu stellen?

Das Aufkommen digitaler Neo-Banken hat die Art und Weise, wie wir Bankdienstleistungen „konsumieren“, definitiv verändert. Die Kunden verlangen heute digitale Tools für ihr gesamtes Bankerlebnis. Dazu gehören digitale Dienste für die Berichterstattung, die Auftragserteilung und die Interaktion mit ihrem Anlageverwalter.

Die Anbieter digitaler Lösungen haben dieses Konzept verstanden und bieten nun B2B2C-Tools an, die die Banken für ihre eigenen Konten nutzen und ihren Kunden zur Verfügung stellen können (Online-KYC [Know-Your-Customer], elektronische Unterschrift, Portfoliosimulation und Auswirkungsanalyse, Auftragserteilung).

Neue Technologien und Private Banking: Auf dem Weg zu präziseren und personalisierten Empfehlungen

Die Fähigkeiten von Private-Banking-Beratern werden durch neue Technologien erweitert, die die Art und Weise, wie sie mit ihren Kunden interagieren und deren Portfolios verwalten, revolutionieren. Mit Hilfe von Instrumenten wie Portfoliomanagementdiensten, Software für das Kundenbeziehungsmanagement, E-Banking und generativer künstlicher Intelligenz können sie genauere und individuellere Empfehlungen aussprechen und anbieten. Diese Technologien ermöglichen ein besseres Verständnis der Kunden (z. B. AirWealth von Avaloq), verbesserte Bankdienstleistungen, insbesondere in den Bereichen Simulation und Portfoliomanagement (z. B. Swissquant), sowie schnellere und bessere Reaktionen sowohl intern als auch extern. Die Einführung dieser neuen Technologien ist jedoch mit einigen Hürden verbunden, wie die Weitergabe von Kundendaten mit Tools von Drittanbietern, das Bankkundengeheimnis zu wahren und den Wandel innerhalb der Finanzinstitute zu bewältigen.

Private Banking und KI: Auf dem Weg in einer neue Ära der Effizienz und Compliance

Im vergangenen Jahr haben viele Banken KI-Initiativen lanciert, die sich in unterschiedlichem Ausmass auf ihre operative Leistung auswirken. Mit der Einführung von One.chat (Unique) zur Optimierung der Produktivität oder der Lancierung eines KI-basierten Fonds zur Erzielung einer Outperformance ist Pictet unserer Meinung nach der Konkurrenz einen Schritt voraus. Diese Anwendungsfälle zeigen, dass die Banken die KI für ihre internen Prozesse nutzen. Derzeit gibt es noch keine Initiativen, die sich mit Kundendaten befassen, was zeigt, dass die Schweizer Privatbanken nach wie vor um die Vertraulichkeit besorgt sind.

Digital Index: Die globale digitale Performance der Branche

Colombus Consulting präsentiert das globale Ranking des digitalen Index, welcher die digitale 360°-Performance von Privatbanken anhand von 50 Indikatoren (Web, Mobile, Marketing und Social), misst. Die Ergebnisse zeigen sehr unterschiedliche Situationen zwischen den Akteuren.

Methode

Die Studie basiert auf einem Panel von fast 30 wichtigen Akteuren im Bereich des Privatbankensektors und beruht auf Messungen, die im ersten Quartal 2024 durchgeführt wurden.

Alpian, Banque Bonhôte & Cie SA, Banque Cramer & Cie, Bergos, Baumann & Cie, BNP Paribas Private Banking, Bordier & Cie, Compagnie Bancaire Helvétique, Edmond de Rothschild, EFG, Gonet & Cie, Hinduja Bank, Hyposwiss, J. Safra Sarasin, Julius Bär, LGT, Lombard Odier & Cie, Maerki Baumann & Co. AG, Mirabaud, Oddo BHF, Piguet Galland, Pictet & Cie, Reyl Intesa San Paolo, Rahn & Bodmer, Société Générale Private Banking, Swiss4, Syz, Thaler, Union Bancaire Privée, Vontobel

Colombus Consulting bietet einen digitalen Index an, der die digitale 360°-Präsenz und -Performance von Akteuren anhand von 50 Indikatoren misst, darunter:

- Webseite: Publikum, Performance (Bounce, Besuchs- und Ladezeit), Kundenerlebnis (Design, Inhalte und Core Web Vitals), verantwortungsvolle Digitalisierung (EcoIndex)

- Mobile Apps: Updates, Kommentare und Bewertungen, NPS (Net Promoter Score), SEO in den Filialen

- Soziale Netzwerke: LinkedIn, Facebook, Youtube, X (ex-Twitter), Instagram

- Digitales Marketing: Suchmaschinenoptimierung, Display, E-Mail, soziale Netzwerke, Partner

Verwendete Lösungen:

Colombus Consulting verwendet verschiedene Erfassungsinstrumente des Marktes und hat alle Daten in Form eines Indexes aufbereitet, der einen einfachen und visuellen Benchmark des Sektors ermöglicht. Die gewählten Tools sind: Decodeapps, Similar Web, Semrush, Builtwith, Google, PageSpeed Insights, EcoIndex